■ GKB Anlagepolitik

Voraussetzungen für ein erfolgreiches Anlagejahr sind intakt.

Autor: Daniel Lüchinger

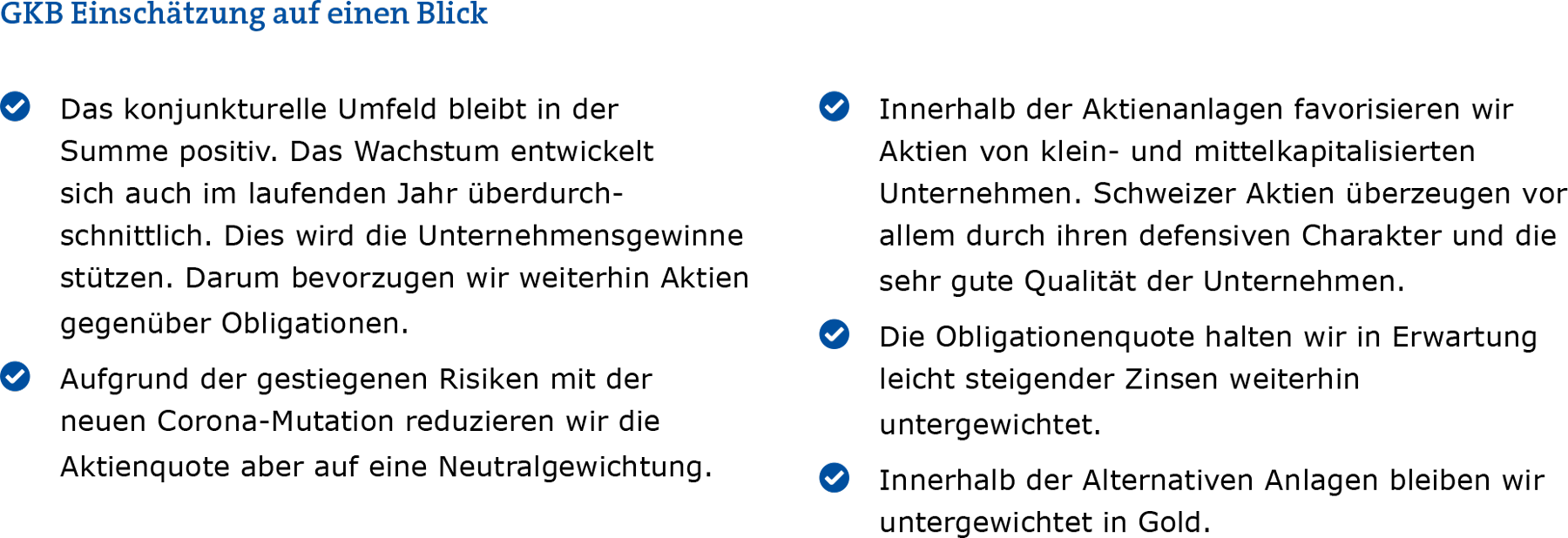

Die Weltwirtschaft wird sich im laufenden Jahr weiter vom Schock der Corona-Pandemie erholen. Wir erwarten eine graduelle Rückkehr zur Normalität, da sich Virusmutationen mit der Zeit abschwächen. Rückschläge und weitere Einschränkungen seitens der Staaten sind jedoch jederzeit möglich.

Die aktuellen Konjunkturindikatoren stimmen zuversichtlich. Die weltweite Impftätigkeit wird zunehmen und macht wirtschaftshemmende Massnahmen wie beispielsweise Lockdowns unwahrscheinlicher. Lieferengpässe bleiben kurzfristig bestehen, lösen sich mittelfristig jedoch auf.

Die hohen Ersparnisse der Verbraucherinnen und Verbraucher fliessen wieder vermehrt in Güter und Dienstleistungen, sorgen für eine erhöhte Nachfrage und eine positive Wachstumsdynamik. Steigende Handelsvolumen sowie staatliche Ausgabenpakete in den USA stützen die Wirtschaftsentwicklung. Die Lieferengpässe sollten sich langsam auflösen, was für eine positive Perspektive sorgt. Investitionen in den Klimaschutz begleiten den Aufschwung. Das Wirtschaftswachstum wird in diesem Jahr überdurchschnittlich, aber nicht mehr ganz so hoch ausfallen wie 2021. Die Entwicklung verläuft zudem weniger graduell, wodurch die Risiken an den Aktienmärkten erhöht bleiben. Insbesondere neue Virusmutationen und die Entwicklungen in China könnten für Unsicherheiten sorgen.

Inflation tiefer – Geldpolitik mit Normalisierung

Die Inflationsraten sind global stark angestiegen und verharren auf hohen Niveaus. Der globale Inflationsanstieg hat den zyklischen Höhepunkt voraussichtlich Ende 2021 erreicht. Seither reduzieren sich die Raten in Richtung der Notenbankziele. Eine strukturelle Veränderung der Inflationstreiber und damit eine längerfristig hohe Inflation erwarten wir nicht.

Wichtige Inflationstreiber sind die Energiepreise sowie die Lieferengpässe. Die erhöhten Inflationslevels setzen die Notenbanken zusehends unter Druck. Eine Normalisierung bei den Lieferketten sowie der Basiseffekt infolge der vergleichsweise tiefen Inflationsraten im Vorjahr werden den Preisdruck im laufenden Jahr reduzieren.

Die US-Notenbank und die Bank of England dürften sich früher von der lockeren Geldpolitik verabschieden als die Europäische Zentralbank. Die US-Notenbank wird die Anleihekäufe zur Jahresmitte einstellen und im zweiten Halbjahr an der Zinsschraube drehen. Dennoch wird das monetäre Umfeld anfänglich expansiv bleiben und den Wirtschaftsaufschwung stützen. ■

Finanzmärkte besser verstehen. Wöchentlich News, spannende Analysen und Hintergrundberichte sowie Wissenswertes aus der Welt des Anlegens.

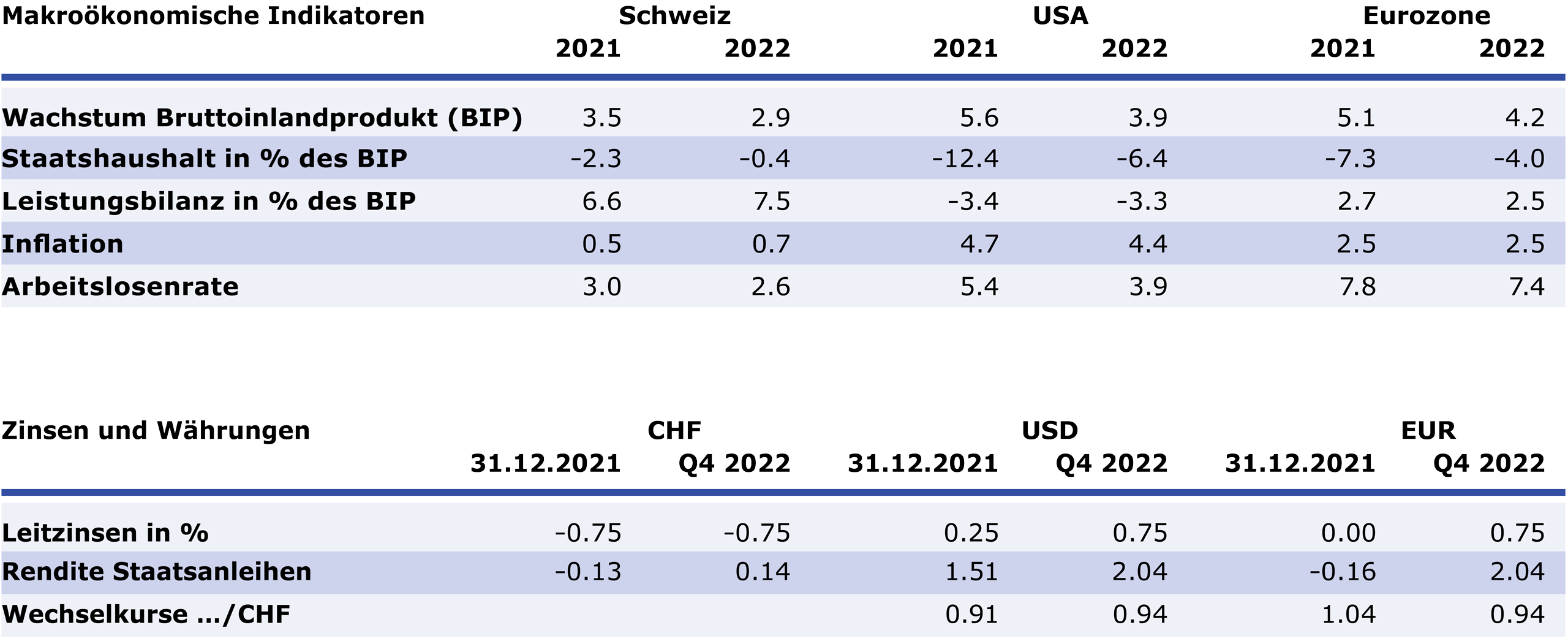

Prognoseübersicht

Quelle: Bloomberg Finance L.P.

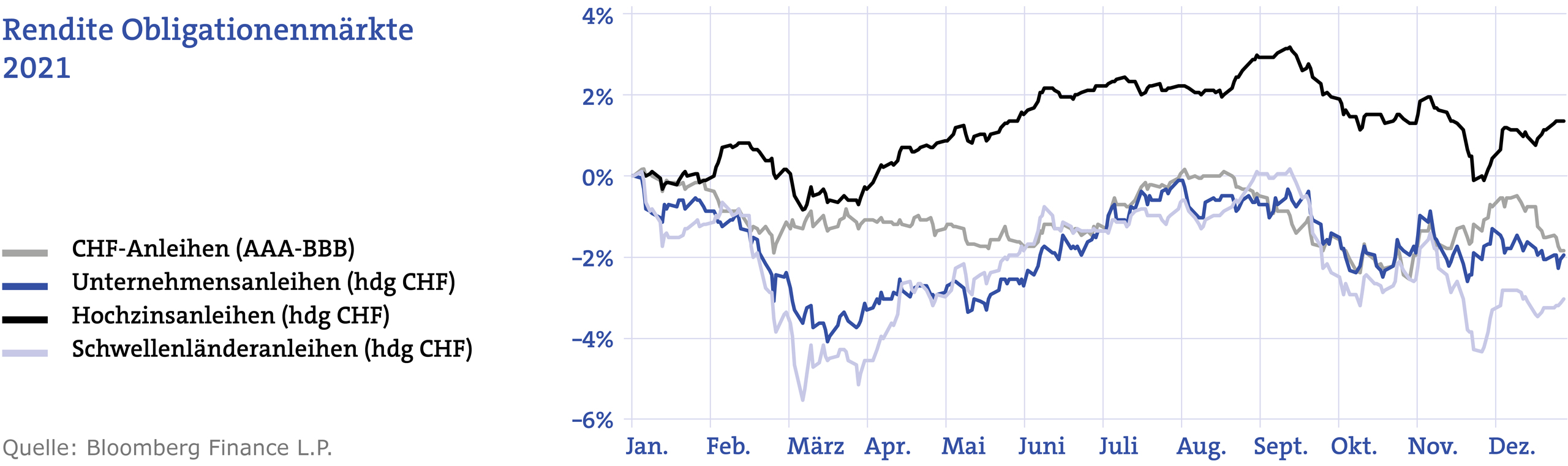

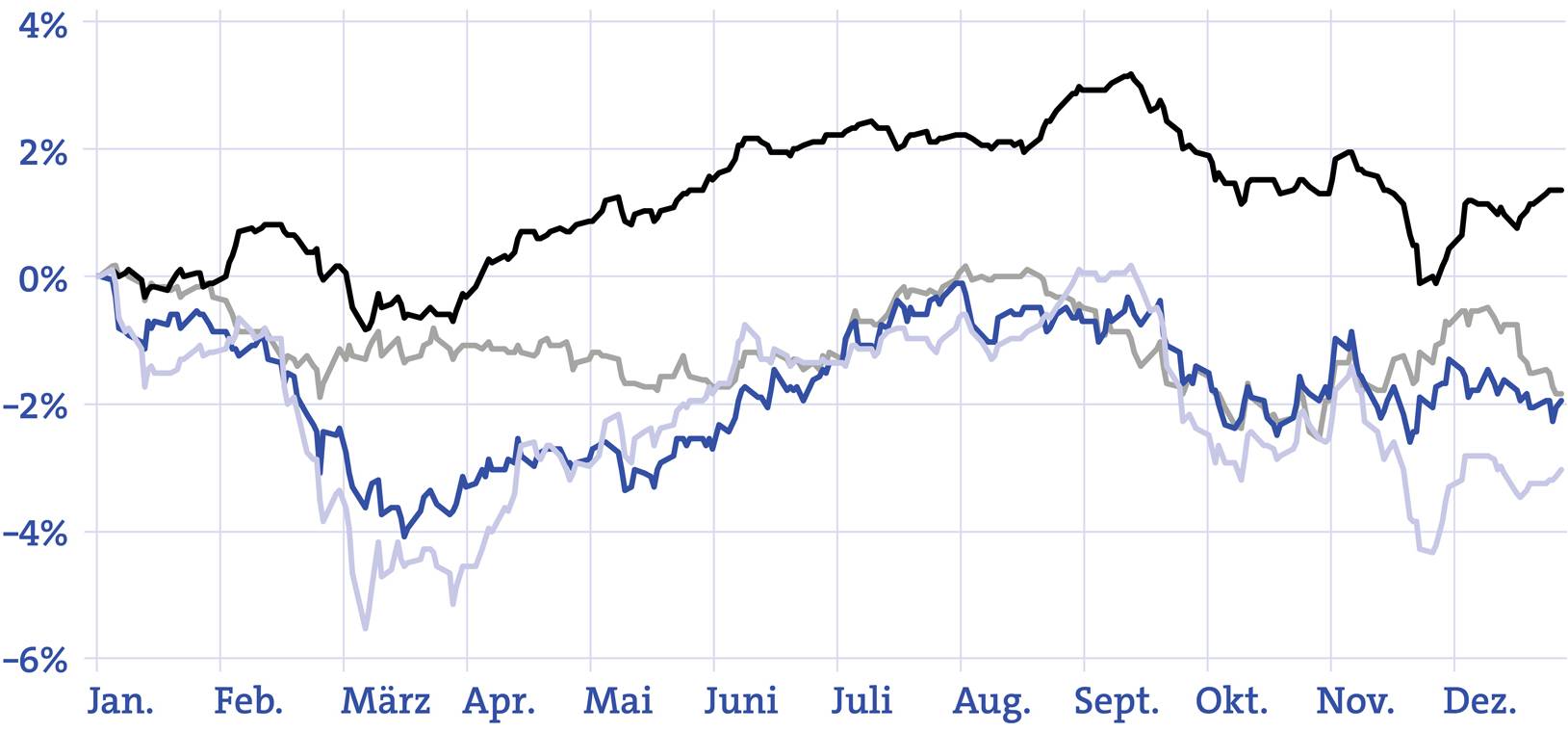

Tiefe Kreditprämien beschränken das Renditepotenzial

Die hohen Inflationsraten in der Eurozone und den USA bestimmen zurzeit ebenfalls die Richtung an den Obligationenmärkten. In beiden Regionen notiert die Teuerung auf Mehrjahreshöchstständen. Damit rückt die erste Leitzinserhöhung in den Fokus. Marktteilnehmer erwarten bereits im Sommer dieses Jahres den ersten Zinsschritt der US-Notenbank. Die hohen Inflationsraten, die weniger expansive Geldpolitik sowie die weiterhin gute wirtschaftliche Verfassung sorgen für anhaltenden Aufwärtsdruck bei den Zinsen. Mit der kräftigen wirtschaftlichen Erholung weisen die Unternehmen heute starke Bilanzen auf, was die geringen Kreditaufschläge von Unternehmensanleihen rechtfertigt. Tiefe Kreditprämien beschränken jedoch das Renditepotenzial. In Kombination mit den mittlerweile hohen Zinsänderungsrisiken von Investment-Grade-Anleihen ist das Verlustrisiko gestiegen. Damit ist das Rendite-Risiko-Verhältnis von globalen Investment-Grade-Anleihen unattraktiv.

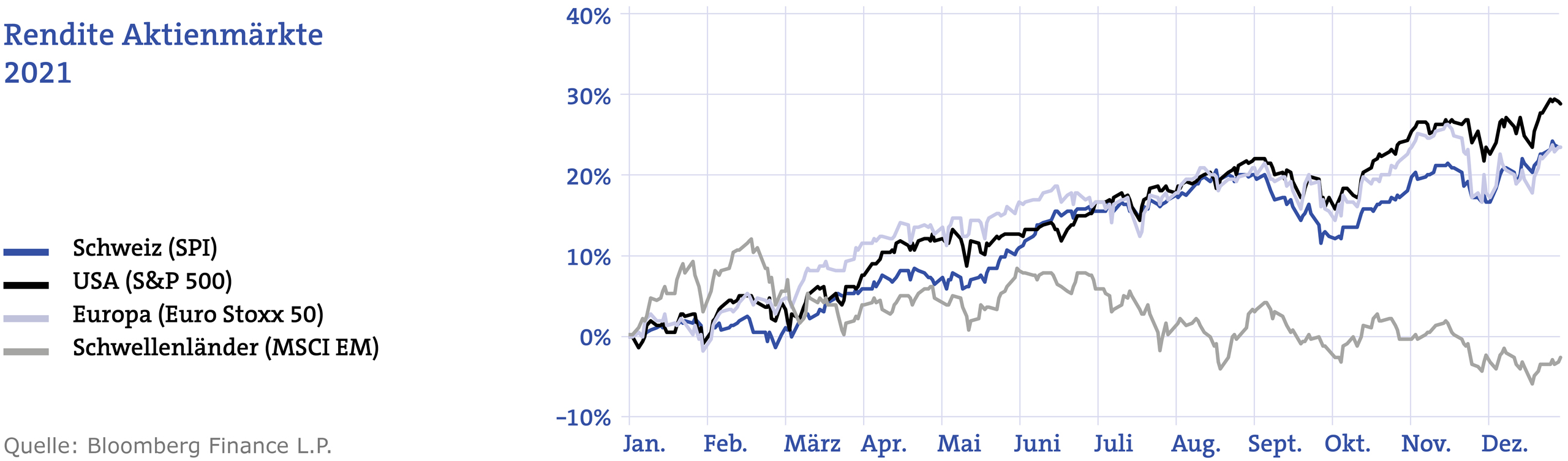

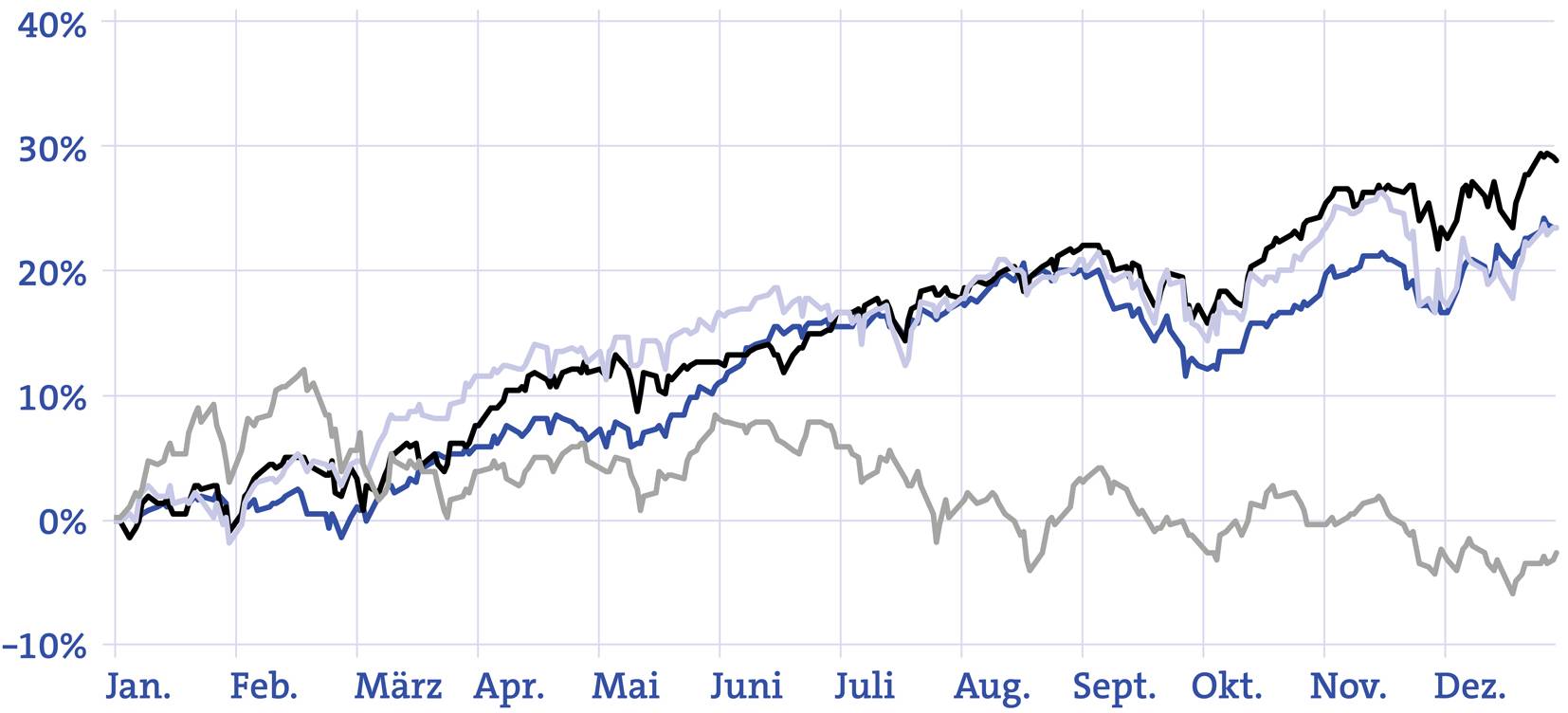

Die Aktienselektion gewinnt an Bedeutung

Der Aufwärtstrend an den Aktienmärkten hält an. Allerdings wird dieser weniger steil und mit höherer Volatilität ausfallen. Das Geldmengenwachstum nimmt ab. Das setzt die hohen Aktienbewertungen unter Druck. Die Unternehmensgewinne verlieren an Dynamik, können aber den leichten Rückgang bei den Bewertungen mehr als kompensieren. Der Analystenkonsens geht für 2022 von einem Gewinnwachstum von acht Prozent aus. Unter dem Strich bleibt die Risikoprämie – also die Überrendite gegenüber Staatsanleihen – von Aktien attraktiv. Auf diesem Normalisierungspfad bieten solide Unternehmen in Branchen mit strukturellem Wachstum die grössten Chancen. Die Aktienselektion gewinnt an Bedeutung. Sobald die Flut des billigen Geldes zurückgeht, wird sich zeigen, welche Unternehmen nachhaltig wachsen, der digitalen Disruption standhalten können und eine genügend starke Marktposition haben, um ihre Marge in einem inflationären Umfeld zu halten.